L'euro se crash à des niveaux jamais vus depuis 2006 ! L'or et les banques centrales …

Pour l’instant l’or , même si il résiste bien, est toujours positionné pour aller faire un plus bas, en dollars (tendance de fond toujours baissière) … mais en euro c’est une autre question .

L’euro baisse baisse, mais attention, on pourrait avoir un rebond plus ou moins fort : ce n’est pas encore d’actualité je pense .

En effet, Pour le moment la Grèce peut faire exploser l’Europe : même si Merkel ou d’autres anticipent une sortie de la Grèce, cela créerait un précédent .

Et cela se répercute dans la monnaie unique : Pour le moment l’euro se crash .

ZH précise :

En quelques millisecondes l’euro s’est écrasé à un creux de 1,1864, et a rattrapé rapidement les bas de mai 2010 lorsque le premier plan de sauvetage grec a eu lieu, et a chuté à un niveau jamais vu depuis Mars 2006 !

Après l’effondrement initial, l’euro a organisé un retour modeste, mais même le rebond (« dead cat bounce ») semble s’estomper et à ce rythme Mario Draghi n’aura pas d’autre choix que de reprendre son mélodrame de Juillet 2012 , « faire tout ce qu’il faut » ou bien n’importe quelle banque, fonds de pension ou institution qui est encore long sur l’EUR pourraient commencer à le shorter (jouer à la baisse) assez rapidement.

http://www.zerohedge.com/news/2015-01-04/bidless-euro-crashes-level-not-seen-march-2006

Z.

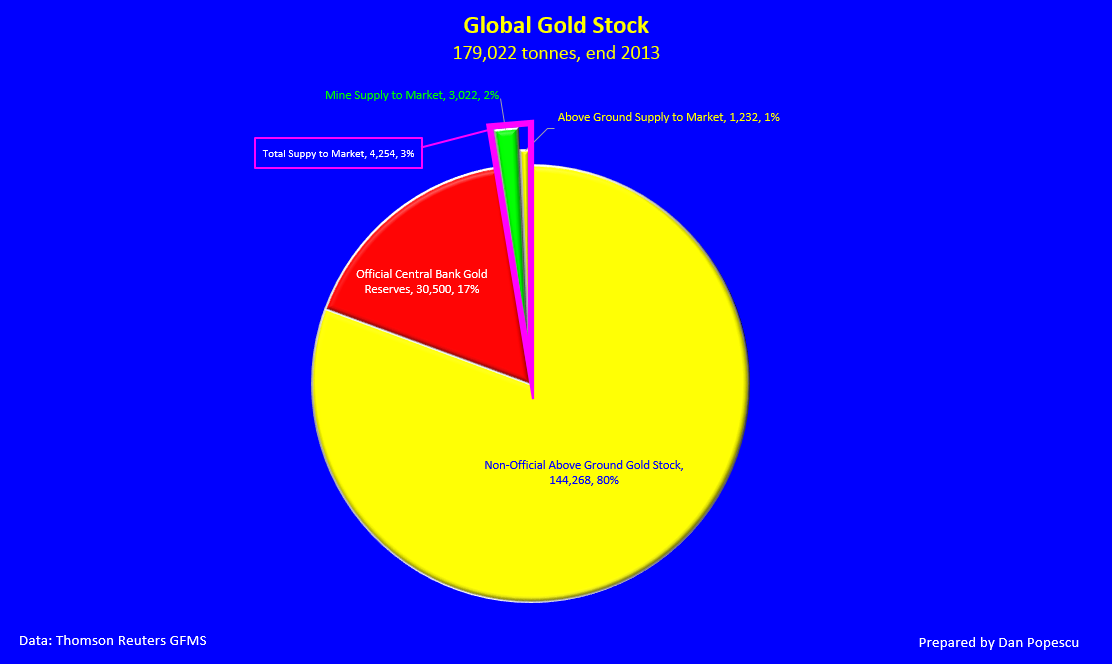

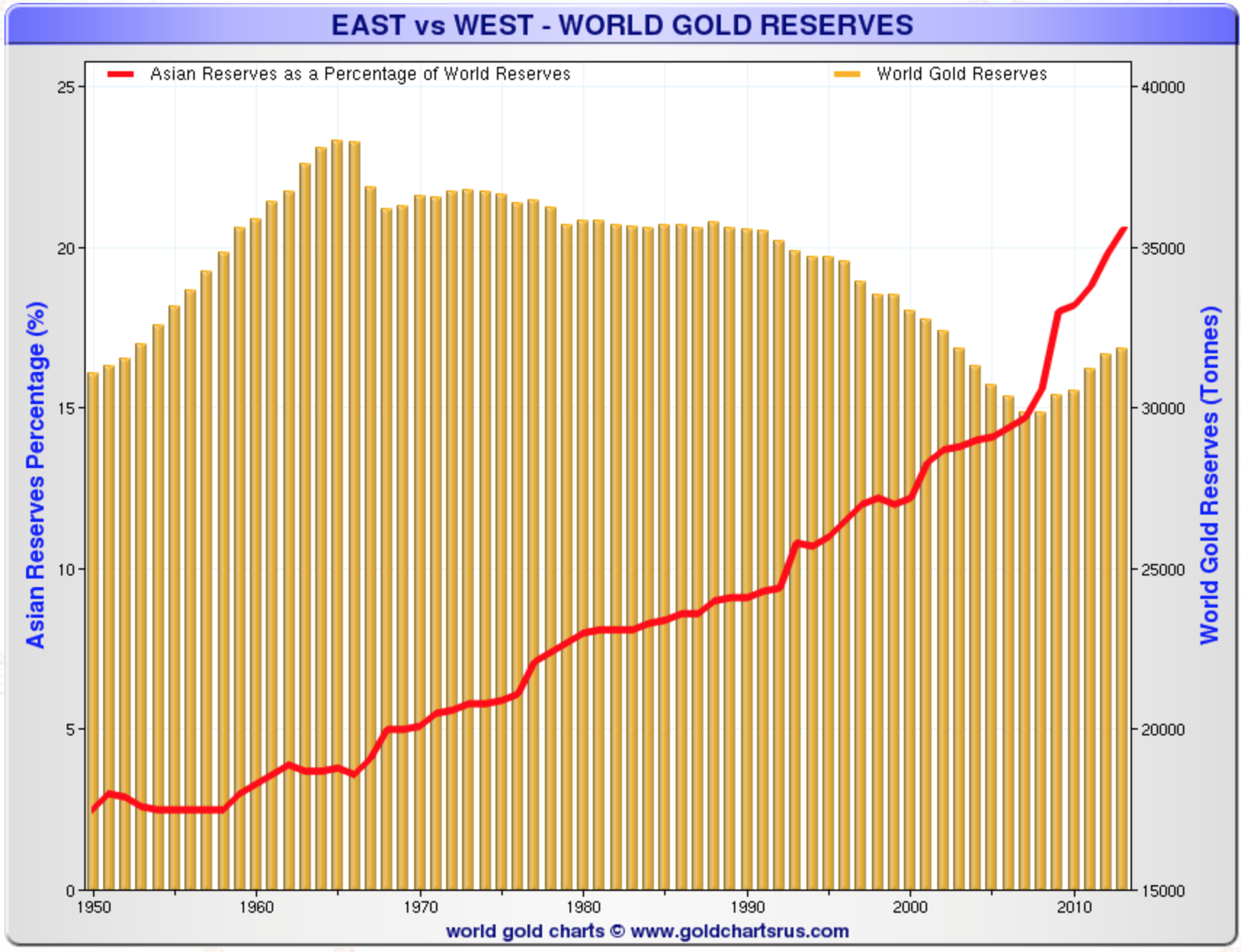

Si l'or est une relique du passé, pourquoi donc les banques centrales en possèdent-elles autant ? Si l'on croit les statistiques officielles, les banques centrales détiendraient environ 20% du stock d'or mondial. Avant de commencer à supprimer le prix de l'or, elles en détenaient 70%. Depuis la crise financière de 2008, elles ont recommencé à acheter de l'or. Cependant, si l'on regarde un tableau des acquisitions d'or des pays en développement, on voit qu'ils ont commencé à acheter de l'or tout de suite après la crise des devises asiatiques en 1987. Il semble bien que tout l'or vendu par les pays développés ait été acheté discrètement par les pays en développement.

Bron Suchecki écrit, dans un article récent : « Je trouve intéressant que les investisseurs conventionnels, des adultes qui font confiance aux gouvernements et aux banquiers centraux pour gérer l'économie, et qui ne font pas confiance à l'or, ne voient pas de contradiction dans le fait que ces mêmes gouvernements et banques centrales possèdent de l'or eux-mêmes. Si l'or constitue un investissement aussi stupide, cela ne fait-il pas des gouvernements et des banques centrales des entités stupides ? Dans lequel cas vous ne devriez pas leur faire confiance. Dans lequel cas vous devez posséder de l'or. Alan Greenspan a dit : « Si, comme l’a déclaré l'économiste anglais John Maynard Keynes, l'or était une 'relique barbare', les banques centrales du monde entier ne posséderaient pas une telle quantité d'un actif dont le taux de rendement, en incluant les coûts d'entreposage, est négatif. »

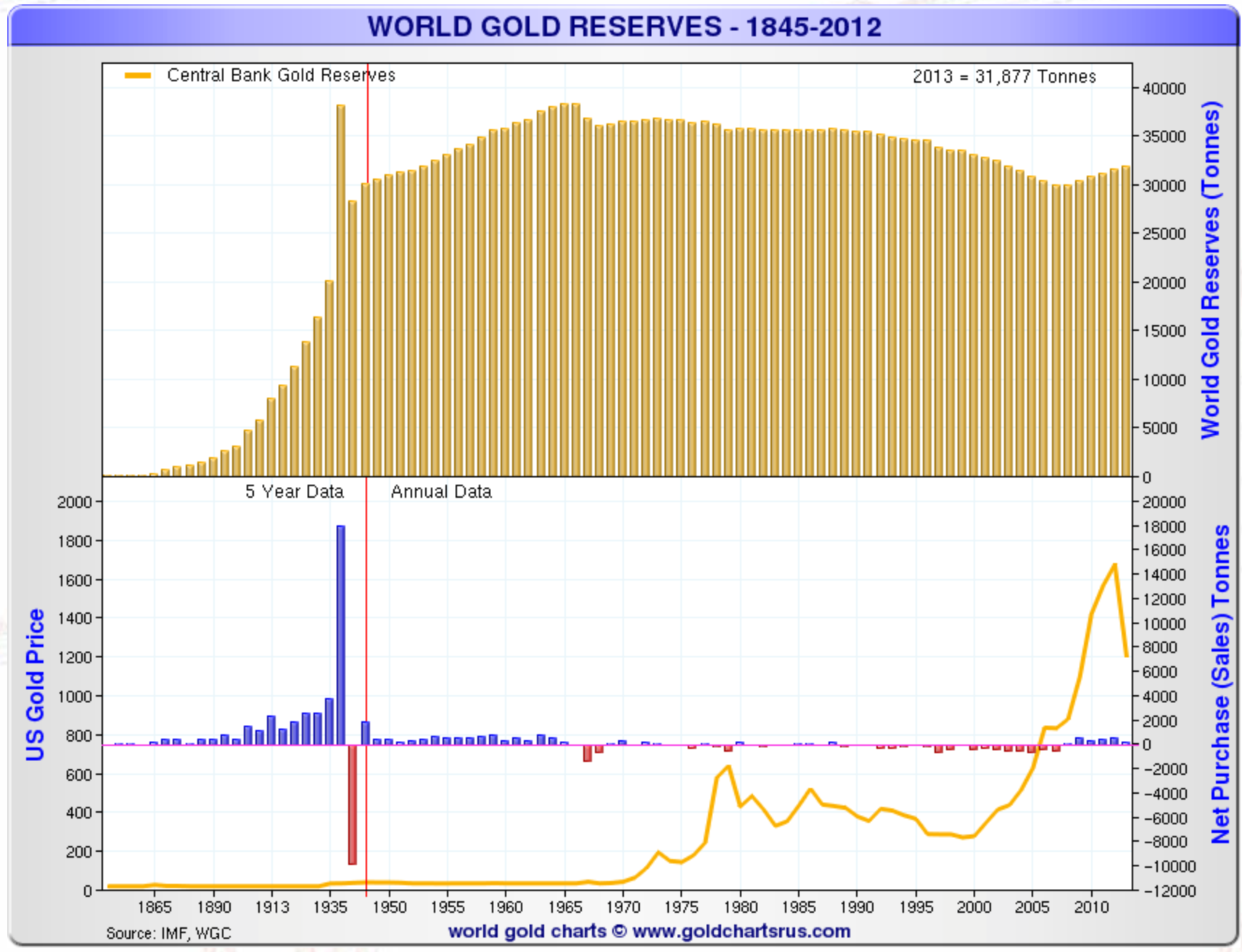

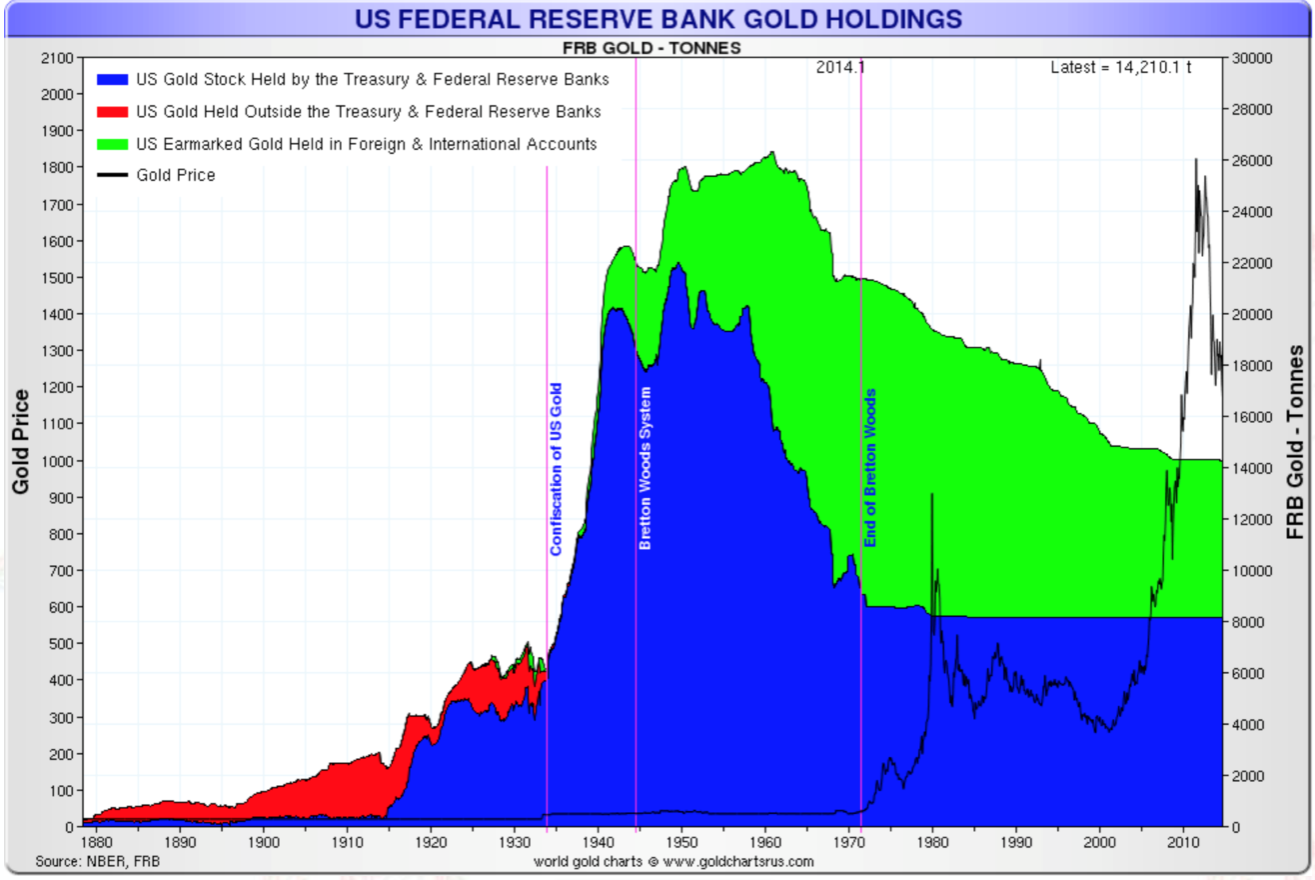

Les États-Unis devraient-ils vendre tout leur or ? Pourquoi cela n'a-t-il pas été fait encore ? Pendant des années, la Fed, le Trésor et les économistes américains ont dénigré l'or, mais personne n'a proposé d'actions concrètes pour aller jusqu'au bout et remplacer ce « métal inutile », cette « relique du passé », par de la monnaie fiduciaire ou d'autres actifs tangibles. S'agit-il de « Fais ce que je dis, pas ce que je fais » ? Si nous jetons un coup d'œil aux deux graphiques suivants, nous pouvons clairement observer que les réserves officielles d'or n'ont décliné que d'environ 37,000 tonnes à environ 30,000 tonnes. Cette baisse s'est arrêté juste avant la crise financière de 2008 et, depuis ce temps, s'est renversé.

Il est aussi intéressant d'observer, dans le graphique suivant, l'augmentation des réserves d'or des pays en développement comme la Chine, la Russie et d'autres. Donc, il semble que la majeure partie de l'or vendu par les banques centrales des pays développés ait été achetée par les banques centrales des pays en voie de développement. Cette tendance a pris assez d'ampleur pour contrer les ventes et renverser la tendance à la baisse dans les réserves mondiales d'or en 2007, juste avant la crise financière de 2008.

Le bas du prix de l'or fut atteint vers l'an 2000. Entre 1999 et 2002, Gordon Brown, Chancelier de l'Échiquier du Royaume-Uni, a vendu 60% des réserves d'or du pays quelque temps avant que l'or n'entre dans un long marché haussier, ce qui a valu à cet épisode le sobriquet de « Brown bottom ».

James Turk dit : « L'or est le baromètre avec lequel est jaugée et évaluée la manière dont une banque centrale gère la devise du pays et son économie. Un prix de l'or à la hausse est un signe précurseur de danger, comme de l'inflation ou des problèmes bancaires. Un prix de l'or à la baisse ou qui stagne est interprété par le marché comme un signe que tout va bien avec la devise nationale et l'économie. Il est clair que les banquiers centraux préfèrent ne pas avoir l'or qui regarde par-dessus leur épaule à chacun de leurs mouvements. Alors ils sont en guerre contre l'or. »

Et Antal Fekete dit que « les gouvernements ont correctement identifié l'or comme le seul antidote contre leurs efforts à construire la Tour de Babel de dette impayable », et que « la haine officielle envers l'or, presque névrotique, apparaît moins irrationnelle si l'on se rend compte que l'or, et l'or seul, est en mesure d'exposer la mauvaise foi omniprésente derrière les promesses des pouvoirs en place. »

Cette année, Mario Draghi, président de la BCE, en a surpris plusieurs, moi inclus, quand il a déclaré, sans hésitation : « Pour les banques centrales, cet or constitue une réserve de sécurité, c'est ainsi que le voit le pays. Dans le cas des pays qui n'utilisent pas le dollar, il leur donne une protection de valeur contre les fluctuations du dollar. » Il s'agissait d'une déclaration très directe, non ambiguë et fortement pro or, et qui venait d'un banquier central. Il répondait à une question sur l'or sans hésiter, ce qui contrastait avec le malaise qu'avait Ben Bernanke, président de la Fed, lorsqu'il avait à le faire.

Zhang Jianhua, de la Banque populaire de Chine, a déclaré dans une interview : « Il n'existe plus d'actif sécuritaire maintenant. Le seul choix pour se protéger des risques est de détenir de la monnaie solide : de l'or. » Sun Zhaoxue a aussi écrit, dans un article, que : « De plus en plus de gens réalisent que l'histoire qui dit que 'l'or est inutile' comprend trop de mensonges. L'or souffre d'un 'écran de fumée' créé par les États-Unis, qui entreposent plus de 70% des réserves mondiales officielles d'or, qui veulent que les autres monnaies se déprécient afin de maintenir l'hégémonie du dollar US. »

L'expert russe en métaux précieux Dmitri Balkovskiy dit : « Elvira Nabiullina, récemment nommée par Poutine à la Banque de Russie, connaît l'œuvre de Ludwig von Mises et est bien connue des cercles libertaires (libertarian) de Moscou » (von Mises et les libertaires sont pro or, en général). Sans parler de Vladimir Poutine lui-même, qui n'a pas hésité à être photographié avec un lingot d'or à la main, et qui aurait demandé à la banque centrale de Russie de faire grimper les réserves d'or au-dessus de 10% des réserves totales.

Il a aussi dit récemment à des journalistes étrangers, au Forum économique de St-Pétersbourg 2014 : « Pour nous (la Russie et la Chine), il est important de les déposer (les réserves d'or et de devises) de façon rationnelle et sécuritaire… et nous devons ensemble réfléchir à la manière de s'y prendre, en tenant compte de la situation difficile de l'économie mondiale. »

Au contraire de Ben Bernanke, Alan Greenspan, son prédécesseur à la Fed, n'a jamais caché son favoritisme pour l'or. Cela ne l'a pas empêché de déclarer que, si nécessaire, la Fed se tenait prête à utiliser le marché des produits dérivés pour vendre de l'or. En s'adressant au Congrès américain en 1999, il a dit : « L'or représente toujours la forme ultime de paiement dans le monde. La monnaie fiduciaire, in extremis, n'est acceptée par personne. L'or est toujours accepté. »

Eveline Widmer-Schlumpf, ministre suisse de la finance, juste avant le référendum sur l'or en Suisse, déclara que la « crédibilité de la politique monétaire » serait « grandement mise à mal » si le plancher de 20% de réserves en or était introduit. Elle a aussi décrit l'or comme faisant partie des « investissements les plus volatiles et les plus risqués » des bilans de la banque centrale; pourtant, la Suisse possède toujours une très grande quantité d'or dans ses réserves.

À noter également que le Fonds monétaire international (FMI) déclare sur son site web : « Le FMI détient une quantité d'or relativement élevée parmi ses actifs, non seulement pour des raisons de saine gestion financière, mais aussi pour être prêt à rencontrer certaines éventualités non prévues. »

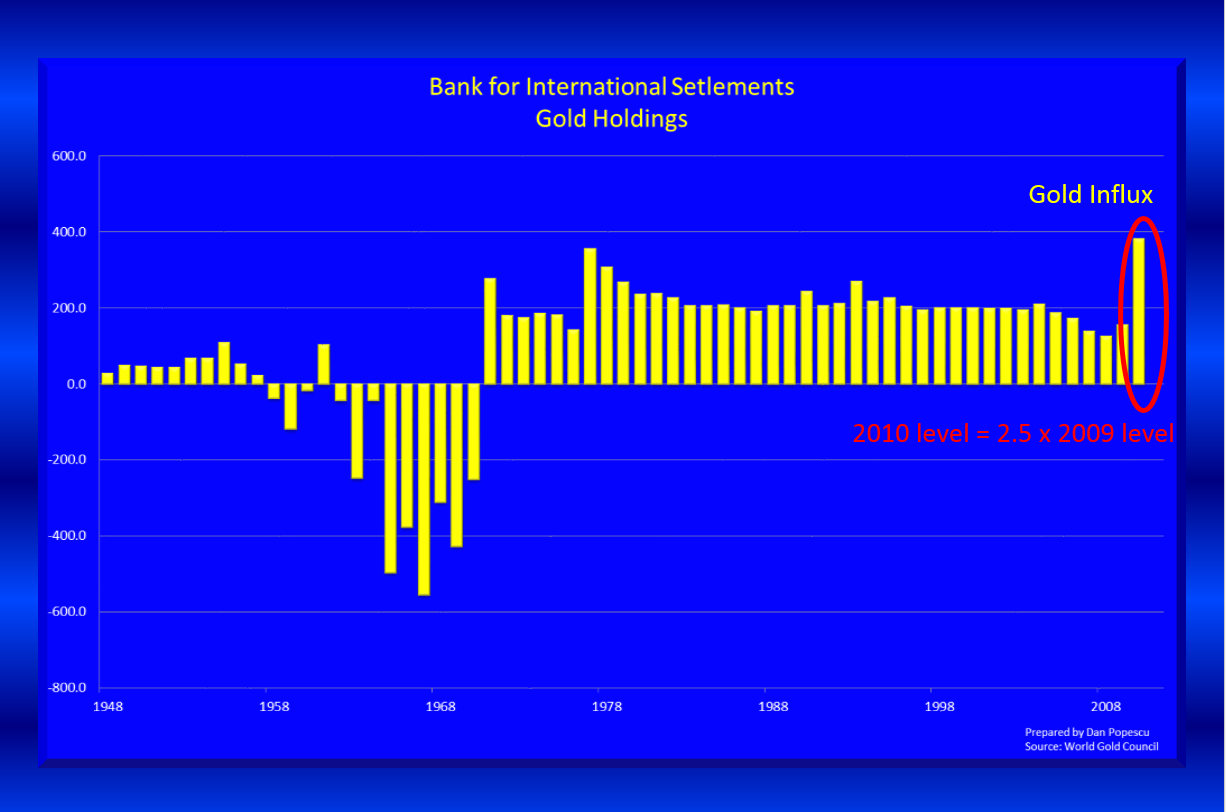

Dans le graphique ci-dessous, on peut voir l'explosion des réserves d'or à la « banque des banques centrales », la Banque des règlements internationaux (Bank for International Settlements, BIS). Ce qui est significatif ici, avec ces transactions de la BIS, est que l'or était utilisé pour les règlements internationaux après avoir été mis à l’écart du système monétaire pendant plusieurs décennies. Les transactions elles-mêmes confirment que l'or est utilisé ainsi, ce qui constitue une confirmation dynamique du retour de l'or dans le système monétaire. Cet épisode révèle combien le système financier était fragile, avant avril 2010, et, selon moi, l'est encore, et démontre comment les gouvernements ont mobilisé l'or pour supporter indirectement les banques commerciales. La vieille utilité de l'or en période d'urgence a refait surface durant la crise de 2008, même si c'était derrière des portes closes au BIS à Bâle, en Suisse.

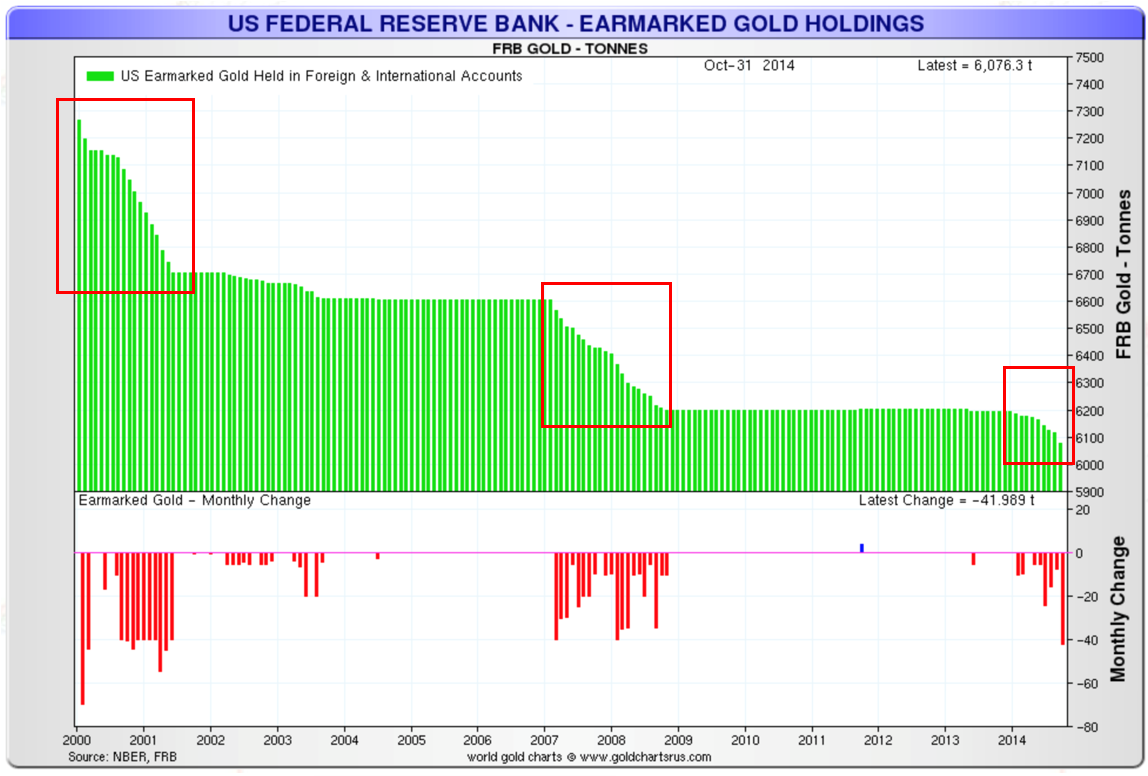

J'aimerais maintenant que vous jetiez un coup d'œil aux deux graphiques suivants. Ils représentent l'or déposé par les banques centrales étrangères aux États-Unis. Comme vous pouvez le voir, les rapatriements d'or ont débuté dans les années '60, tout juste avant l'effondrement du système de Bretton Woods en 1971, et ont continué de manière constante jusqu'en 2000.

Depuis 2000, nous avons eu trois épisodes d'accélération des rapatriements. Ils correspondent aux attaques du 11 septembre 2001, à New York, et à la guerre en Irak qui suivit, à la crise financière de 2008 et, maintenant, aux menaces de nouvelle Guerre froide et de crise monétaire mondiale. Depuis la fin de 2013, il est devenu évident que l'on cherche à rapatrier l'or entreposé aux États-Unis, quelquefois ouvertement et, plus souvent, de manière discrète.

Le pouvoir de l'or semble transcender toutes les théories économiques modernes, et quelque chose nous dit, que nous soyons analphabètes ou éduqués, que l'or n'est pas qu'une relique du passé, mais bien plutôt l'actif le plus liquide et le plus facile à échanger en cas de situations extrêmes.

Le raisonnement derrière la suppression du prix de l'or par les gouvernements et les banques centrales est que l'or est une monnaie solide et un métal politique. Depuis que la monnaie existe, les dirigeants ou les gouvernements sont toujours intervenu, surtout après avoir dilapidé la richesse du pays en le soumettant à un niveau exorbitant de dette.

Peter Bernstein, à la fin des années '90, alors que l'or était à son plus bas, dans un livre excellent sur l'or, même s'il le critique , The Power of Gold, a fait la mise en garde suivante : « L'or pourrait encore servir comme protection ultime dans des conditions chaotiques. Cependant, le retour à son rôle traditionnel de monnaie universelle est improbable, à moins que ne vienne un temps où le dollar, l'euro et le yen ne soient plus à même de remplir leur rôle de paiement acceptable au-delà des frontières internationales. » Il semble que nous nous approchions de plus en plus de ces conditions chaotiques, depuis 2008.

https://www.goldbroker.fr/actualites/or-banques-centrales-relation-amour-haine-688

Source: "L'euro se crash à des niveaux jamais vus depuis 2006 ! L'or et les banques centrales …" (Z Jan 05, 2015 01:24 pm) économie, général, or et argent métal, amour-haine, analyse, à des niveaux, Cours De L'or, depuis 2006, jamais vus, l'euro, L'or, L'or physique, Les banques centrales, metaux précieux, penurie d'or, se crash, une relation

La chancelière allemande Angela Merkel enregistre ses voeux à la télévision à Berlin le 30 décembre 2014 ( Pool/AFP/Archives / Maurizio Gambarini )

La chancelière allemande Angela Merkel est prête à laisser la Grèce sortir de la zone euro, au cas où la Gauche radicale remettrait en cause la politique de rigueur budgétaire dans ce pays, affirme samedi l’édition en ligne du magazine Spiegel.

« Le gouvernement allemand juge quasiment inévitable une sortie (de la Grèce) de la zone euro, si le chef de l’opposition Alexis Tsipras (Gauche radicale Syriza) dirige le gouvernement après les élections (législatives), abandonne la ligne de rigueur budgétaire et ne rembourse plus les dettes du pays », affirme le site web de l’hebdomadaire, en s’appuyant sur « des sources proches du gouvernement allemand ».

Angela Merkel et son ministre des Finances Wolfgang Schäuble ont changé d’avis et désormais ils « jugent supportable une sortie du pays de la monnaie unique en raison des progrès accomplis par la zone euro depuis le sommet de la crise en 2012″, assure le Spiegel Online, toujours sur la base de ces sources.

« Le risque de contagion pour d’autres pays est limité car le Portugal et l’Irlande sont considérés comme assainis. Par ailleurs, le MES (mécanisme européen de stabilité) fournit un mécanisme de sauvetage puissant et l’Union bancaire assure la sécurité des instituts de crédit », auraient encore confié ces sources.

Le parlement grec a annoncé mercredi sa dissolution et confirmé l’organisation le 25 janvier d’élections législatives anticipées pour lesquelles la gauche radicale, Syriza, est donnée favorite dans les sondages.

Le leader de Syriza, Alexis Tsipras, veut en finir avec la politique d’austérité imposée au pays par ses créanciers internationaux (la troïka UE, BCE et FMI) en échange de quelque 240 milliards d’euros de prêts. Il souhaite aussi négocier une nouvelle restructuration de la dette publique qui plombe l’économie grecque.

http://www.boursorama.com/actualites/merkel-prete-a-laisser-la-grece-sortir-de-la-zone-euro-1932821b797dbc7910c121a24c947323

Source: "Merkel prête à laisser la Grèce sortir de la zone euro" (Z Jan 05, 2015 12:52 pm) économie, général, de la zone, euro, la Grèce, laisser, Merkel, prête à, sortir

|

22 août 2013 ... Depuis le début des années 2000, on observe une augmentation considérable

de la monnaie en circulation dans le monde. Celle-ci a été ...

bestofactus.blogspot.com/.../la-fin-de-la-zone-euro-avant-le-17.html

|

|

8 oct. 2013 ... Il y a plusieurs années, un haut initié confiait : " Les Etats-Unis seront détruits ".

Pour nous éclairer sur l'époque où ce projet se concrétiserait, ...

bestofactus.blogspot.com/.../leffondrement-du-dollar-et-de-leuro-est.html

|

|

29 mars 2014 ... La franc-maçonnerie du Grand Orient (ou "gauche caviard") via ses ministres,

dégustent un repas servi à l'Elysée (4 millions d'euros par an ...

bestofactus.blogspot.com/.../ils-nous-bouffent-4-millions-deuros.html

|

|

20 sept. 2013 ... Dans l'attente des élections nationales allemandes, il ne fallait pas parler des

problèmes de la zone euro.

bestofactus.blogspot.com/.../avis-de-pause-pendant-les-elections.html

|

|